研发费用加计扣除法规定义

按照税法规定在开发新技术、新产品、新工艺发生的研究开发费用的实际发生额基础上,再加成一定比例,作为计算应纳税所得额时的扣除数额的一种税收优惠政策。

例如,税法规定研发费用可实行175%加计扣除政策,如果企业当年开发新产品研发费用实际支出为100元,就可按175元(100×175%)在税前进行扣除,以鼓励企业加大研发投入。

研发费用加计扣除享受主体:

会计核算健全、实行查账征收并能够准确归集研发费用的居民企业

| 不适用税前加计扣除政策的行业 | 不适用税前加计扣除政策的活动 |

| 烟草制造业 | 企业产品(服务)的常规性升级 |

| 住宿和饮食业 | 对某项科研成果的直接应用,如直接采用公开的新工艺、材料、装置、产品等 |

| 批发和零售业 | 企业在商品化后为客户提供的技术支持活动 |

| 房地产业 | 对现存产品、服务、技术、材料或工艺流程进行的重复或简单的改动 |

| 租赁和商务服务业 | 作为工业(服务)流程环节或常规的质量控制、测试分析、维修维护 |

| 娱乐业等 | 社会科学、艺术或人文学方面的研究 |

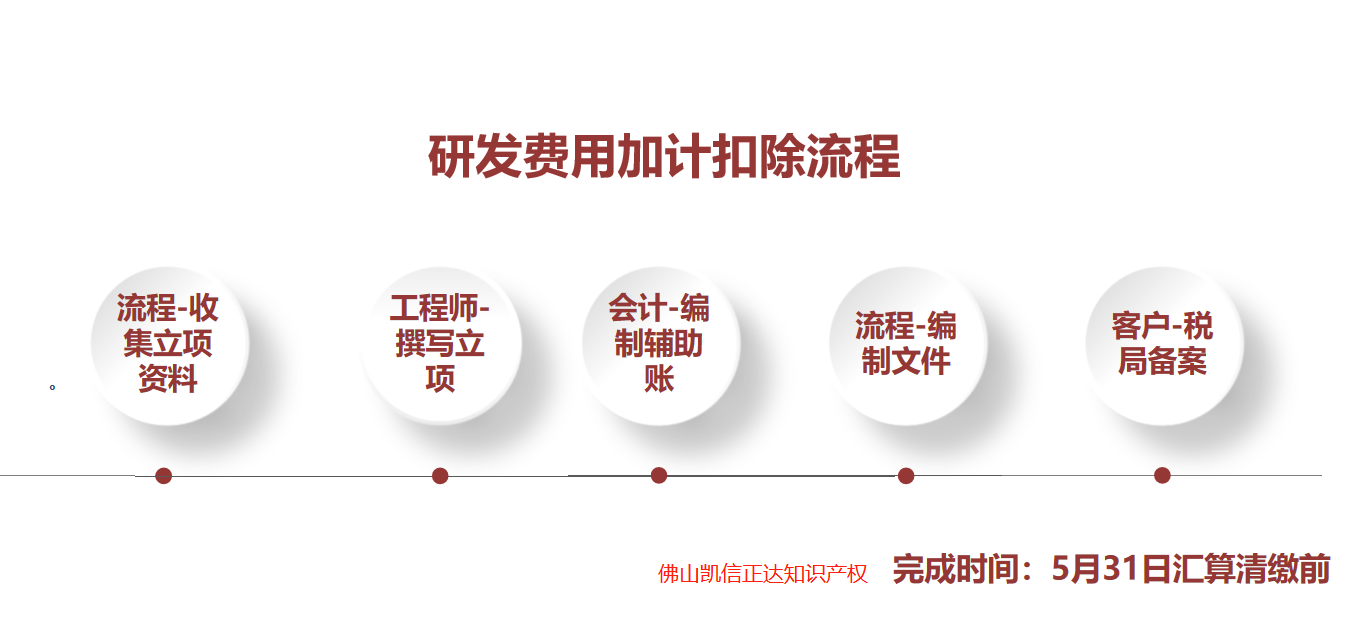

研发费用加计扣除如何申请?

- 加计扣除(5月31日前):

- 收集立项资料(开票明细、人员信息、营业收入)

- 立项清单(立项名称、时间、研发人员)

- 事务所出研发费用辅助账

- 税审报告(期间费用、研发费用加计扣除优惠明细表)

- 税局退税

- 省研发费用补贴

- (大概在7-8月份):阳光政务平台省补助备案→省研发补助资金申请表

- 留存备查资料(抽查送审或税局上门):

- 3.1、自主、委托、合作研究开发项目计划书和企业有关部门关于自主、委托、合作研究开发项目立项的决议文件;

- 3.2、自主、委托、合作研究开发专门机构或项目组的编制情况和研发人员名单;

- 3.3、经科技行政主管部门登记的委托、合作研究开发项目的合同;

- 3.4、从事研发活动的人员和用于研发活动的仪器、设备、无形资产的费用分配说明(包括工作使用情况记录);

- 3.5、集中研发项目研发费决算表、集中研发项目费用分摊明细情况表和实际分享收益比例等资料;

- 3.6、研发项目辅助账和研发项目汇总表;